مالیات در آلمان چند درصد است ؟

دولتها برای احداث زیرساختها و ارائه خدمات برای شهروندان خود به درآمد نیاز دارند که یکی از این منابع درآمد، مالیات است.

در کشور آلمان، مالیات از درآمدهای اصلی دولت به شمار میآید. کشور آلمان جز کشورهای موفق در گرفتن مالیات و صرف آن به نفع شهروندان خود میباشد. در سیستم مالیاتی کشور آلمان تحت عناوین گوناگونی مالیات دریافت میشود، که تعداد آنها به ۴۰ نوع میرسد.

مالیات بر ارزش افزوده، مالیات بر درآمد، مالیات بر ارث، مالیات کلیسا، مالیات بر املاک، سهم بیمه اجتماعی و غیره از جمله این مالیاتها هستند.

سیستم مالیاتی کشور آلمان مانند کشورهای غربی با ایران فرق بیشتری دارد. بنابراین برای کسانی که میخواهند به کشور آلمان مهاجرت کنند، آشنایی و داشتن اطلاعات درباره مالیاتها در آلمان امری واجب میباشد.

در این مقاله به بررسی سیستم مالیاتی آلمان، چگونگی محاسبه مالیات، انواع مالیاتها، معافیتهای مالیاتی و تخفیفها بحث خواهیم نمود. منبع این اطلاعات، سایت محاسبه مالیات آلمان https://www.finanz.de/steuern/einkommensteuertabelle/ هست.

نرخ مالیات در کشور آلمان

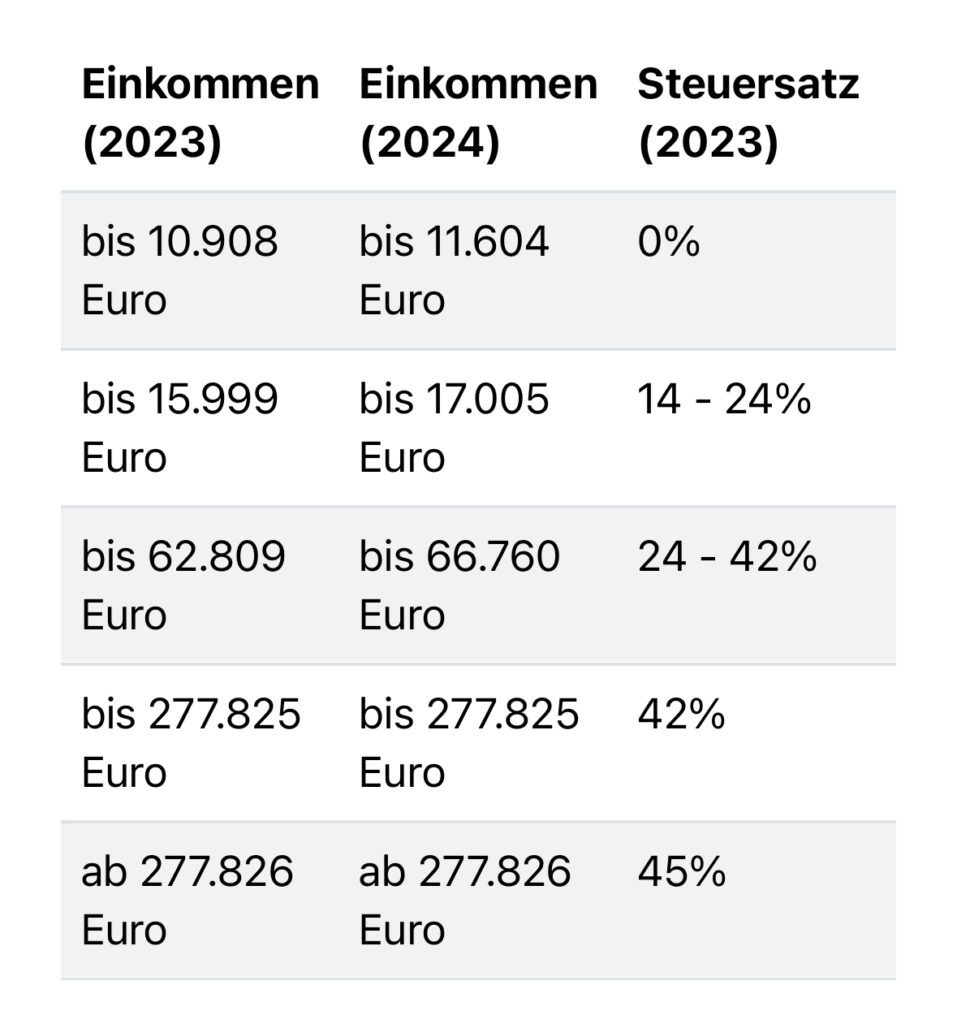

نرخ مالیات در کشور آلمان به طور تقریبی هر سال تغییر میکند و برای سال ۲۰۲۳ به شرح زیر میباشد:

کمتر از 10.908 یورو: 0%

10.909 یورو تا 62.809 یورو: 14-42%

62.810 یورو تا 277.825 یورو: 42%

277.826 یورو و بالاتر: 45%

سیستم مالیاتی آلمان از نوع افزاینده تدریجی میباشد. در این نوع سیستم مالیاتی افراد با درآمدهای بیشتر به طور پلهای مالیات پرداخت کرده و مالیات پرداختی توسط آنها در مقایسه با افراد با سطح درآمدی پایین، بیشتر میباشد.

تصویر هم زیر هم که از سایت محاسبه مالیات آلمان گرفته شده، گویا این مطالب است:

افراد برای محاسبه درآمد خالص خود درآمد یا دستمزد ماهانه یا هفتگی خود را در نظر گرفته و سپس میزان مالیات بر درآمد خود را طبق درصدهای ذکر شده، کم کرده و بعد از محاسبه سهم بیمه اجتماعی و کم نمودن آن از مقدار باقی مانده، درآمد خالص یا دستمزد خود را به دست میآورند. تمام این محاسبات در کشور آلمان در برگه حقوقی کارکنان نوشته و محاسبه میگردد. دولت آلمان به منظور تشویق زوجین به ازدواج رسمی، تخفیفها و مزایای مالیاتی بهتری برای متاهلین دارد.

انواع مالیات بر درآمد در کشور آلمان

انواع مالیات در کشور آلمان به صورت زیر میباشد:

• مالیات بر فروش یا مالیات ارزش افزوده

همه خدمات و اقلام غیر ضروری در آلمان باید مالیات ارزش بر افزوده را پرداخت نمایند. این نوع مالیات، از نوع مالیاتهای غیر مستقیم میباشد که به آن Mehrwertsteuer می گویند.

درصد استاندارد مالیات ارزش بر افزوده در این کشور هم اکنون ۱۹ درصد میباشد اما برای اقلامی همچون گل یا کتاب، نرخ ۷ درصد در نظر گرفته میشود.

• مالیات حقوق و دستمزد در آلمان

برای کارمندان مالیات بر درآمد، به صورت مالیات بر دستمزد و حقوق تعریف میشود که به طور خودکار از طریق صاحب کار، از حقوق آنها کسر میشود و به اداره امور مالیات انتقال مییابد. میزان پرداختی این مالیات به فاکتورهای گوناگونی همچون معافیتهای مالی، وضعیت تعهد و کلاس مالیاتی فرد بستگی دارد.

• مالیات کلیسا در آلمان

در کشور آلمان، کلیساها میتوانند از عضوهای خود مالیات دریافت کنند. به این مالیات کلیسا میگویند. به طور تقریبی نیمی از پرداخت کنندگان مالیات آلمان، مالیات کلیسا را پرداخت مینمایند. مالیات کلیسا ۸ درصد از مالیات بر درآمد شما در بادن، بایرن، ورتنبرگ و ۹ درصد در بقیه آلمان میباشند. اگر در برلین ۵۰ هزار یورو در سال کسب کنید، به طور تقریبی در مالیات کلیسا ۸۰۰ یورو پرداخت میکنید. در صورتی که عضو این گروههای مذهبی نمیباشید، به کلیسا مالیات پرداخت نمیکنید. اما اگر در یک گروههای مذهبی عضو میباشید، تنها راه برای متوقف کردن پرداخت مالیات کلیسا، ترک کلیسا میباشد. شما دین خود را در طول ثبت نام در کلیسا اعلام مینمایید.

مالیات کلیسا در کشور آلمان، افزون بر یارانهها و مزایای دولتی، به تامین مالی کلیسا نیز کمک میکند. کلیسای کاتولیک رومی در کشور آلمان، در سال ۲۰۱۵، به طور تقریبی 6.09 میلیارد یورو مالیات کلیسا و کلیسای انجیلی آلمان، 5.36 میلیارد یورو اخذ کردند. در سالهای اخیر، درآمد مالیاتی کلیساها با این که تعداد اعضا کاهش یافته، بیشتر شده است.

• مالیات تجارت

اگر در کشور آلمان صاحب بیزینس باشید یا خرید بیزینس در آلمان انجام دهید، باید مالیات تجارت پرداخت کنید. این نوع مالیات، منبع مهمی از درآمد هر شهر به حساب میآید. مالیات تجارت به صورت سه و نیم درصد سود در کسب و کار شما احتساب میگردد. لازم به ذکر است، این میزان در هر شهر فرق میکند. به طور مثال، نرخ مالیات تجارت در شهر برلین، 14.35 درصد میباشد. موقعی که مالیات تجارت را پرداخت میکنید، یک اعتبار مالیاتی برای مالیات بر درآمد اخذ مینمایید.

• مالیات بر دارایی و ثروت در کشور آلمان

کسانی که به صورت خویش فرمایی فعالیت میکنند، هر سال باید اظهارنامه مالیاتی را به فرجام برسانند و نسبت به پرداخت مالیات خود اقدام نمایند. همچنین افراد شاغل در شرکتها نیز باید نسبت به پرداخت مالیات بر درآمد اقدام کنند. افزون بر این، نوع دیگری از مالیات در کشور آلمان وجود دارد که مالیات بر دارایی و ثروت نام دارد. دولت آلمان طبق ارزش دارایی و ملک از صاحبان این اموال مالیات اخذ میکند.

• مالیات شرکتی

میزان مالیات شرکتهای دولتی اغلب ۱۵ درصد میباشد. ولی شرکتهای خصوصی باید ۲۳ الی ۳۷ مالیات به دولت پرداخت کنند. لازم به ذکر است شرکتها افزون بر مالیات معمولی خود، باید موقع فروش داراییهای تجاری، مالیات بر عایدی سرمایه را نیز پرداخت نمایند. اگر درباره مسیر پرپیچ و خم مهاجرت و پرداخت دستمزد و مالیات در کشور آلمان با چالش مواجه شدهاید، اصلاً نباید نگران باشید، در این شرایط باید با یک موسسه مهاجرتی در ارتباط باشید.

• مالیات دانشجویان در آلمان

دانشجویانی که در کشور آلمان مشغول به تحصیل هستند، مالیات پرداخت نمیکنند، ولی اگر درآمد آنها بیشتر از ۴۵۰ یورو در ماه باشد، در این صورت باید مالیات پرداخت کنند.

اصلیترین نکتهای که میبایست در مورد مالیات دانشجویی، موقع مهاجرت تحصیلی به کشور آلمان، در نظر گرفت این میباشد که مبلغ ذکر شده در مورد درآمدی میباشد که دانشجو کسب میکند و در مورد کمک مالی خانواده، این مبلغ در نظر گرفته نمیشود.

• مالیات تکلیفی

بر اساس قانون، تمام افراد حقوقی و حقیقی باید مالیات پرداخت کنند. با این وجود، بعضی از افراد مشمول پرداخت مالیات تکلیفی میشوند. در حقیقت مالیات تکلیفی یک نوع مالیات میباشد که به درآمد اشخاص تعلق گرفته و پرداخت آن به سازمان امور مالیاتی کشور، بر دوش فرد دیگری به غیر از پرداخت کننده، خواهد بود.

به طور مثال مالیات حقوق، یکی از انواع مالیات تکلیفی میباشد. این مالیات از حقوق کارگر کسر میگردد. اما وظیفه تکمیل اظهارنامه مالیاتی و پرداخت مالیات، بر دوش فرد کارفرما خواهد بود. لازم به ذکر است، مالیات از نوع تکلیفی انواع گوناگونی دارد.

• مالیات تلویزیون و رادیو در آلمان

از سال ۲۰۱۳، هر خانوار باید هزینه مجوز رادیو و تلویزیون را پرداخت کنند، چشم پوشی از این که رادیو یا تلویزیون داشته باشند. به محض ثبت آدرس در کشور آلمان، نامهای از خدمات مشارکت اخذ خواهید نمود که تقاضای پرداخت هزینه را از شما دارد. نرخ این مالیات برای هر خانوار، ۱۸.۳۶ یورو در ماه میباشد و اهمیتی ندارد که چند نفر در یک خانه زندگی میکنند اگر فرد دانشجو یا ناتوان بود، این امکان وجود دارد که شرایط معافیت یا تخفیف از این مالیات را داشته باشد.

• مالیات خرید خانه در آلمان

در حالت کلی همه افرادی که در کشور آلمان صاحب خانهای میباشند، باید نسبت به پرداخت مالیات اقدام کنند و این مالیات به عنوان یکی از انواع مالیات واجب در کشور آلمان به حساب میآید.

میزان مالیات خرید خانه در کشور آلمان، بستگی به ارزش خانه و ناحیهای که خانه در آن قرار گرفته است، دارد و یقیناً مالیات خانهای که ارزش پول کمی دارد، کم تر از مالیات خانه ای میباشد که ارزش بیشتری دارد.

بنابراین میتوان گفت میزان مالیات خرید خانه در کشور آلمان، به طور میانگین بین سه و نیم الی شش و نیم درصد است و بر اساس ناحیه خرید خانه و ارزش مالی خانه، این میزان مالیات فرق خواهد کرد.

• مالیات بیمه تامین اجتماعی در آلمان

در کشور آلمان، مالیات تامین اجتماعی به عنوان قسمتی از سیستم تامین اجتماعی کشور برای مهیا کردن تأمینات اجتماعی برای شهروندان میباشد. مالیات تامین اجتماعی شامل قسمتهای گوناگونی همچون بیمه بازنشستگی، بیمه پزشکی، بیمه بیکاری و دیگر تامینات اجتماعی میشود.

در کشور آلمان، نرخ مالیات تامین اجتماعی بسته به وضعیت و درآمد فرد فرق میکند.

• مالیات بر ارث و هدیه در آلمان

افرادی که در کشور آلمان سکونت دارند، باید هر دو نوع مالیات بر ارث و هدیه را پرداخت کنند.

البته در این کشور این شخص دریافت کننده یا وارث هدیه میباشد که باید اظهارنامه مالیاتی را تکمیل نموده و مالیات را بپردازد، نه فرد هدیه دهنده یا متوفی.

اگر شخص در کشور آلمان زندگی کند و از خارج از آلمان برای او ارث یا هدیهای برسد، این قانون ممکن است مشکل ساز شود. هرچند که کشور آلمان با بیشتر کشورها قراردادهایی بسته است، تا کسی مجبور نشود در هر دو کشور مالیات پرداخت کند.

مالیات بر ارث، مالیات فوت یا مالیات بر املاک و مستغلات نیز نام دارد. موقع انتقال اموال شخص فوت شده به وارثین او وضع میگردد.

میزان مالیات متعلقه، به ارزش مال به ارث رسیده و رابطه بین فرد فوت شده و وارث او بستگی دارد. مالیات بر هدیه نیز به شیوهای مشابه برای مالی که پیش از مرگ صاحبش به فرد دیگر بخشیده میشود، وضع میگردد. در هر دو مورد این فرد دریافت کننده و سودبر میباشد که به لحاظ قانونی مسئول اعلام شانسی میباشد که به او روی آورده است و میبایست مالیات وارد بر آن را پرداخت کند.

در مورد شیوه ارزش گذاری اموال، قوانین دقیقی وضع گردیده است که ارزش اجاره آن و شیوه به کار بردن واقعی از آن، در زمان مرگ فرد فوت شده یا زمان واگذار کردن هدیه استوار میباشد. ساختمانهایی که از راه دریافت اجاره درآمد ایجاد میکنند، موقع محاسبه مالیات داراییهای ارزشمندی به حساب میآیند.

• مالیات بر مالکیت اموال

صاحبان خانه در کشور آلمان باید مالیات مستغلات و املاک را پرداخت نمایند که برای تمام صاحبان املاک اجباری میباشد. میزان مالیاتی که برای خانه خود باید پرداخت نمایید، به نرخ مالیات ناحیهای و ارزش ملک، بستگی دارد.

موقع خرید ملک در آلمان، نیز باید مالیات نقل و انتقال املاک را پرداخت کنید. این مالیات بر اساس ایالتی که خانه در آن خریداری میشود، بین سه و نیم تا شش و نیم درصد قیمت خانه، متغیر میباشد.

• مالیات سگ در آلمان

اگر یک سگ دارید، بر اساس قانون باید آن را در اداره مالیات محلی خود ثبت نمایید. اگر بخواهید بیشتر از یک سگ نگهداری کنید، مالیات بیشتر میشود تا دولت از داشتن حیوانات خانگی بیشتر پیشگیری کند.

لازم به ذکر است، سگهای خدماتی همچون سگهای راهنما، معاف از مالیات میباشند.

• مالیات سود سرمایه

این نوع مالیات طبق سود به دست آمده از سرمایهگذاری یا فروش ملک محاسبه میگردد، در حال حاضر نرخ مالیات بر سود سرمایه در کشور آلمان به طور تقریبی ۲۵ درصد میباشد، البته با توجه به میزان سود امکان.

عوض شدن نرخ مالیاتی نیز وجود دارد، کسانی که بیشتر از ۱۰ سال در ملک خود سکونت داشته اند و ملک خود را به فروش رساندهاند، این نوع مالیات را پرداخت نخواهند کرد.

• مالیات خودرو در آلمان یا وسایل نقلیه موتوری

از اول ماه جولای سال ۲۰۰۹، همه وسایل نقلیه در کشور آلمان مالیات پرداخت میکنند. درآمد به دست آمده از این نوع مالیات فدرال، بعضی هزینههای مرتبط همچون ساخت و ساز جادهها را تامین میکند.

میزان مالیات در کشور آلمان طبق نوع وسیله نقلیه و به شکل زیر محاسبه میگردد:

میزان انتشار گاز کربن دی اکسید، مبلغ ۲ یورو در هر گرم بر کیلومتر حجم موتور،

دو یورو در هر ۱۰۰ سانتیمتر مکعب برای موتورهای بنزینی و

۹.۵ یورو در هر ۱۰۰ سانتیمتر مکعب برای موتورهای دیزلی

از اول ماه ژانویه ۲۰۲۱، مبلغ مالیاتی تازهای برای وسایل نقلیه تازه ثبت گردیده، اعمال میگردد که صاحبان وسایل نقلیه با انتشار کربن دی اکسید بالا، مالیات بیشتری پرداخت خواهند نمود.

در صورتی که مالکان خودروهای بدون آلودگی و سازگار با محیط زیست، هر سال ۳۰ یورو پاداش مالیاتی خواهند داشت.

• هزینه مجوز تلویزیون و رادیو در آلمان

در کشور آلمان برای گوش دادن و تماشا به برنامههای رادیو و تلویزیون، باید هزینهای به عنوان مجوز تلویزیون رادیو پرداخت نمود. این هزینه، هر ماه توسط خانوادهها و افراد پرداخت میگردد.

مبلغ Rundfunkbeitrag هم اکنون ۱۷.۵ یورو در ماه برای افراد مجرد و خانوادهها میباشد. این مبلغ شامل دسترسی به همه برنامههای رادیویی و تلویزیونی عمومی در کشور آلمان میباشد.

پرداخت Rundfunkbeitrag اجباری میباشد و اگر در آن تخلف صورت گیرد، میتواند منجر به جریمههای مالی شود. کسانی که از رادیو و تلویزیون استفاده نمیکنند، نیز باید این هزینه را پرداخت کنند. هدف از این کار استقلال مالی رسانههای عمومی کشور آلمان میباشد.

• مالیات بر درآمد کارمندان انتقالی به کشور آلمان

تعدادی از افراد شاغل در کارخانهها یا شرکتهای آلمان، کارمندان یا نیروهای متخصص انتقالی میباشند که بنا به تقاضای خود یا صاحب کار، برای مدتی در کشور آلمان مشغول به کار میشود. لازم به ذکر است کارکنان انتقالی که در یک شرکت اما در شعبه آلمان مشغول به کار هستند و دستمزد خود را از همان شرکت دریافت مینمایند، تحت قوانین مالیاتی کشور اصلی خود قرار داشته و در کشور آلمان نباید مالیات بر درآمد پرداخت کنند. این مسئله درباره حق بیمه اجتماعی نیز صدق میکند. اغلب، مدت زمان حضور کارمندان انتقالی در کشور آلمان ۲ سال میباشد که میتواند به ۵ سال تمدید گردد. پیشنهاد میشود کارمندان انتقالی، بیمه درمانی آلمانی و یا مورد تایید کشور آلمان را داشته باشند.

• مالیات بر سرمایه و عایدی سرمایه در آلمان

مالیات بر سرمایه و عایدی سرمایه در آلمان معروف به Abgeltungsteuer میباشد و به عنوان یک مالیات فدرال طبق قانون مالیات بر درآمد در کشور آلمان مهیا میشود. این مالیات بر عایدیهای به دست آمده از سرمایهگذاری در سهام، سپردههای بانکی، اوراق بهادار و دیگر ابزارهای سرمایهگذاری اخذ میگردد.

مقدار مالیات Abgeltungsteuer در کشور آلمان ۲۵ درصد میباشد و باید از طریق سرمایهگذار پرداخت گردد. اگر درآمد سرمایهای سالانه شما کمتر از میزان مشمول مالیات باشد، این مالیات به طور کامل برای شما پس داده میشود.

همینطور، این مالیات معاف از مالیات بر ارزش افزوده میباشد و فقط بر روی سود به دست آمده از سرمایهگذاری دریافت میگردد.

برای بعضی از سرمایه گذاری در آلمان همچون سرمایهگذاری در سهام و سرمایهگذاری خارجی، قوانین مالیاتی منحصر به فردی وجود دارد که باید به آن توجه شود.

لازم به ذکر است، برای کسانی که درآمد سرمایهای سالانه بیشتری دارند، این امکان وجود دارد که مالیات Abgeltungsteuer برای آنها با هزینههای بیشتری همراه باشد. بنابراین در بعضی موارد، ممکن است بهتر باشد که سرمایهگذاریهای خود را از راه ساختارهای مالیاتی منحصر به فرد، همچون صندوقهای سرمایهگذاری مشترک انجام دهید.

کلاسهای مالیاتی در آلمان

کسانی که در کشور آلمان به عنوان کارمند کار میکنند و حقوق معینی دارند، طبق کلاسهای مالیاتی در آلمان، مشمول پرداخت مالیات بر حقوق میباشند. کلاسهای مالیاتی به صاحب کار شما در مشخص کردن میزان حقوق و مالیاتی که باید پرداخت نمایید، کمک میکند. در کل ۶ کلاس مالیاتی وجود دارد که با توجه به شرایط فردی، در یکی از این گروهها قرار میگیرید.

انواع کلاس مالیاتی شرایط مشمولان

کلاس یک: افراد مجرد یا مطلقه که به صورت مستقل زندگی میکنند.

کلاس دو: والدین مجردی که با فرزندان خود زندگی کرده و کمک هزینه دریافت میکنند.

کلاس سه: کسانی که متاهل بوده و هر دو همسر در آلمان با هم زندگی میکنند و تنها یکی از همسران درآمد دارد. یا همسر دیگر حقوق میگیرد ولی انتخاب میکند که در کلاس ۵ طبقهبندی شود.

کلاس چهار: مخصوص زوجهای متاهلی میباشد که درآمد تقریباً یکسانی دارند و

برای افراد متاهلی میباشد که با همدیگر زندگی میکنند.

کلاس پنج: کسانی که همسر آنها در کلاس مالیاتی سه طبقهبندی میشود.

کلاس شش: برای افرادی که شغلهای جانبی داشته و از آن درآمد کسب میکنند.

برای افرادی که ممکن است بیش از یک شغل داشته باشند و از مشاغل دیگر درآمد به دست آورند.

اگر شرایط شما به هر طریقی عوض شود، کلاس مالیاتی شما نیز میتواند تغییر یابد. دقت کنید که افراد با شغل مستقل یا آزاد، مالیات بر درآمد پرداخت نموده و مالیات بر حقوق که شامل ۶ کلاس توضیح داده شده است، پرداخت نمیکنند. ولی اگه شغل آزاد دارید و همسر شما کارمند میباشد، این امکان وجود دارد که در یکی از این کلاسهای مالیاتی قرار بگیرید.

چه کسی باید در آلمان مالیات بپردازد؟

در صورتی که بیش از ۱۸۳ روز در کشور آلمان باشید و کار کنید، شما باید مالیات بر درآمد را پرداخت نمایید، حتی اگر مقیم این کشور نباشید، باید طبق درآمدی که در این مدت در آن آلمان کسب کردهاید، مالیات خود را پرداخت نمایید. خوب است بدانید در سال ۲۰۲۳، اگر درآمد شما از ۹۹۸۴ یورو بیشتر باشد، شما باید در این کشور مالیات پرداخت کنید.

افراد خارجی که در کشور آلمان سکونت دارند، نیز باید همچون آلمانیها به نرخ مالیات در آلمان اهمیت داده و مالیات پرداخت نمایند. ولی در این حالت ممکن است افراد با خطر مالیات دو چندان مواجه شوند. با هدف رفع مشکل پرداخت مالیات دو برابر توسط افراد، کشور آلمان با بیشتر کشورها قراردادهای مالیاتی دو طرفه ای را برقرار نموده است. از جمله کشورهایی که کشور آلمان در این باره با آنها به توافق رسیده است، کشور بریتانیا، آمریکا و استرالیا میباشد.

معافیت از مالیات در کشور آلمان

کارگرانی که در سال، درآمد ۹۹۸۴ یورویی را دارند، از پرداخت مالیات بر درآمد معاف خواهند گردید. کارمندان شرکتهای گوناگون میتوانند در طول سال از کسورات خود که شامل هزینه حمل و نقل به طرف محل کار و خرید وسایل برای محیط کار میباشد، نیز استفاده کنند.

مبلغ مشخص شده برای کسورات کارمندان، ۱۰۰۰ یورو میباشد. هزینههای مراقبت از کودک به میزان ۴۰۰۰ یورو در سال برای هر کودک محاسبه میگردد. همینطور ۳۰ درصد از هزینههای تحصیل، از میزان درآمدی که مالیات به آن تعلق میگیرد، کسر خواهد گردید.

شرایط معافیت از مالیات در کشور آلمان

طبق قانون در سال ۲۰۲۰، میزان مبلغ درآمد برای معافیت از مالیاتط در صورتی که فرد مجرد بوده و در رابطهای رسمی نباشد، ۹۴۰۸ یورو میباشد.

برای افرادی که ازدواج کردهاند و یا در رابطه رسمی میباشند، این مبلغ ۱۸۸۱۶ یورو است.

در صورتی که دستمزد افراد بیشتر از این میزان باشد، باید مالیات بر درآمد را پرداخت نمایید،

کودکان مالیات پرداخت نمیکنند. به این منظور دولت آلمان به والدین در سال، بخشودگی مالیاتی تا سقف ۷۶ ۲۰ یورو واگذار میکند.

همچون دیگر کشورها، کشور آلمان اجازه انواع کسریها را میدهد که میتواند مالیات بر درآمد را کم تر کند.

تخفیف مالیاتی در شرایطی همانند زیر به افراد تعلق میگیرد:

شرایط بیماری. کمکهای خیریه و سیاسی به نهادهای آلمانی. کودکان زیر ۱۸ سال و یا کم تر از ۲۷ اگر هنوز تحصیل میکنید و بدون درآمد میباشید. حق بیمه مشخص گردیده.

کسر مالیات در آلمان

سیستم مالیاتی کشور آلمان، امکان کسر نسبتا وسیعی را مهیا میکند که میتواند بدهی مالیاتی شما را کم تر کند. همینطور شما میتوانید از اعتبارات مالیاتی همچون کمک هزینه فرزند، استفاده نمایید. کسر مالیات در کشور آلمان، برای موارد زیر امکانپذیر میباشند:

هزینههای استخدام، هزینههای جابجایی، کمکهای خیریه به موسسات خیریه آلمان، پرداخت نفقه به شرکای مطلقه یا جدا شده، هزینههای تحصیلی یا مدرسه، هزینه مراقبت از کودک همچون پرستار کودک یا مهد کودک، کمکهای امنیت اجتماعی مالیات کلیسا، پرداخت سود وام مسکن.

به منظور بهرهمندی از کسر مالیات میبایست اظهارنامه مالیاتی سالانه را پر کرد. بیشتر کارمندان در کشور آلمان، حتی در صورتی که موظف نباشند، اظهارنامه مالیاتی را ارسال میکنند تا اطمینان حاصل کنند که مالیات بیشتری پرداخت نخواهند کرد.

اظهارنامه مالیات بر درآمد در کشور آلمان

تمام افراد خویش فرما در کشور آلمان میبایست هر سال اظهارنامه مالیاتی خود را تکمیل کنند و به اداره مالیات ارسال کنند. در کشور آلمان، سال مالیاتی هم راستا با سال تقویمی میباشد که یعنی بهترین موقع برای پرداخت مالیاتط ژانویه هر سال است. با این که مهلت پایانی برای پرداخت مالیات، ۳۱ می هر سال است.

در اظهارنامه مالیات بر درآمد افراد خویش فرما، هزینههای هر ساله باید ذکر گردند. بنابراین، با این کار، یک ارزیابی در عرصه میزان داراییهای یک فرد در سال گذشته صورت میگیرد.

کسانی که در شرکتها مشغول به کار هستند، نیازی به پر کردن اظهارنامه مالیاتی ندارند. چرا که مالیات توسط صاحب کار، از حقوق ناخالص آنها کسر گردیده و به حساب اداره مالیات آلمان ریخته میشود.

این در صورتی میباشد که فرد در طول سال، شغل خود را تغییر نداده باشد و یا از راه کارهای خویش فرمایی درآمد مازاد بر حقوق خود کسب نکرده باشد.

مالیات بر درآمد کشور آلمان، هر ساله کسر میگردد و اگر فردی یک سال مالی کامل در کشور آلمان به سر نبرده باشد، مقدار اندکی از مالیات پرداختی به او بازگردانیده میشود. البته این پروسههای پیچیده و وقت بر خواهد بود و لازم به ذکر است، به دست یک فرد متخصص در این زمینه بسپارید.

قوانین مالیات در آلمان

در کشور آلمان مانند دیگر کشورهای اروپایی، مالیاتها طبق عدالت اجتماعی و بدون وارد کردن فشار اقتصادی بر افراد دریافت میگردد. این کار به این معنی است که افراد با درآمد بیشتر مالیات بیشترین میدهند و کسانی که نمیتوانند یک جا مالیات را پرداخت کنند، میتوانند به صورت اقساط مالیات را پرداخت نمایند. به همه کارفرمایان و افراد شاغل در کشور آلمان یک کد مالیاتی داده میشود که این کد یک عدد ۱۱ رقمی است. همانند شناسه ملی، این شناسه برای هر کدام از افراد یکتا بوده و معرف او در نظام مالیاتی آلمان است. به همین خاطر برای ارائه گزارش مالیاتی و تکمیل اظهارنامه مالیاتی، از این شناسه استفاده میشود. به منظور اخذ شناسه مالیاتی راههای گوناگونی وجود دارد. در صورتی که تقاضا کننده کارمند شرکت یا اداره باشد، میتواند از طریق صاحب کار خود شماره مالیاتی را اخذ نماید و اگر به صورت خویش فرما درآمد داشته باشد، میتواند با مراجعه به اداره مالیات منطقه با ارائه اطلاعات محل زندگی خود این شناسه را اخذ نماید.

قوانین مالیاتی در کشور آلمان، به گونهای وضع شده اند که عدالت اجتماعی در کشور برقرار شود و شهروندان کشور آلمان نیز احترام بیشتری برای این قوانین قائل هستند. بنابراین پرداخت نکردن مالیات و یا فرار مالیاتی در کشور آلمان، جریمههای سنگینی در پی خواهد داشت. افزون بر جریمههای مالی، از سایر عواقب فرارهای مالیاتی، حبس در زندان از ۶ ماه تا ۱۰ سال و نیز اخراج از این کشور میباشد.

کشور آلمان همچون بیشتر کشورها، انواع کسورات را مجاز دانسته و میتواند تخفیفات گوناگونی را بر بدهیهای مالیاتی اعمال کند. به منظور بهرهبندی از این مزایا، میبایست اظهارنامه مالیاتی سالانه را پر کرده و آن را تحویل دهید. همینطور از سال ۲۰۲۰ میلادی، کسانی که در منزل خود کار میکنند، میتوانند پاداش مالیاتی حداکثر تا ۵ یورو در هر روز کاری و تا سقف ۶۰۰ یورو در سال اخذ کنند.

محاسبه مالیات در آلمان

اغلب، مالیات خانوادهها و همچنین زن و شوهر به عنوان یک فرد واحد محاسبه میگردد. با همه اینها، زن و شوهر اگر بخواهند تقاضای بخشودگی مالیاتی شخصی کنند، میتوانند به صورت جداگانه اظهارنامه مالیاتی را تکمیل کنند. مالیات فرزندان کمتر از ۱۸ سال نیز در اظهارنامه مالیاتی والدین آنها محاسبه میگردد.

اگر فرزندان بیشتر از ۱۸ سال داشته باشند، چنان چه در کلاسهای مدرسه یا کارآموزی به آموزش و تحصیل مشغول باشند، باز هم مالیات آنها در اظهارنامههای مالیاتی والدین آنها ثبت میگردند.

اگر فرزندان به منظور تامین هزینههای تحصیل خود، کار نیمه وقت داشته باشند، یا در طرحهای کارآموزی شرکت نمایند، این مسئله باید اظهار نامه مالیاتی خانواده ثبت گردد.

شیوه محاسبه مالیات در کشور آلمان، با توجه به طبقه بندی افراد در سیستم مالیاتی، نوع مالیات، میزان درآمد افراد و حجم داراییها فرق خواهد داشت.

چگونگی احتساب مالیات برای هر یک از گروهها اندکی فرق خواهد داشت. از طرفی دیگر، میزان دارایی و درآمدهای افراد در کشور آلمان، نقش بسزایی در مشخص کردن نرخ مالیات خواهد داشت.

ولی در کل، نرخ مالیات برای شرکتها در کشور آلمان، بین ۱۵ الی ۱۶ درصد خواهد بود و نرخ مالیاتی پایه در این کشور، برای شغلهای انفرادی، بیشتر از سه و نیم درصد خواهد بود.

عواقب فرار مالیاتی در آلمان

اگر افراد مجبور به پرداخت مالیات بودند ولی به هر دلیلی نتوانند بدهی مالیاتی خود را تسویه کنند، اداره مالیات آلمان مجاز است بعضی اقدامات اجرایی علیه آنها انجام دهد. به طور مثال، ضبط حقوق بازنشستگی و پیشگیری از پرداخت آن به افراد و نیز توقیف موجودی نقدی افراد در بانکهای آلمان، از جمله مواردی میباشد که اداره مالیات در کشور آلمان میتواند انجام دهد. در کشور آلمان فرار از مالیات، از جرائم کیفری به حساب میآید و افرادی که جرم فرار مالیاتی آنها تایید گردد، به جریمه نقدی و نیز برای ۵ سال حبس، محکوم میشوند.

اصلیترین منبع درآمد دولت کشور آلمان، مالیات در آلمان میباشد. بنابراین توجه خاصی به آن میشود. مالیات در کشور آلمان، انواع گوناگونی دارد. همچون مالیات تجارت، مالیات بر درآمد، مالیات بر فروش، مالیات بر حقوق و غیره. با توجه به فرق داشتن شرایط مالیات و قوانین در کشور آلمان و ایران، کسانی که میخواهند به این کشور مهاجرت کنند، باید نرخ مالیات و انواع آن را در کشور آلمان بررسی کنند تا با مشکل رو به رو نشوند. به همین خاطر، همه شهروندان و کسانی که در کشور آلمان سکونت دارند، باید در این کشور مالیات پرداخت کنند. در حقیقت قوانین سخت گیرانهای درمورد مالیات، در کشور آلمان وجود دارد. بنابراین بهتر است همه متقاضیان مهاجرت کاری و تحصیلی به کشور آلمان، با قوانین و شرایط مربوط به مالیات در آلمان آشنایی کاملی داشته باشند.

جریمه عدم پرداخت مالیات درآلمان

اگر در کشور آلمان با تاخیر مالیات را ثبت کنید و یا پرداخت نکنید، اظهارنامه مالیاتی خود را به ثبت نرسانید یا درآمد خود را اعلام نکنید، تاسف ۵۰ هزار یورو جریمه خواهید پرداخت و در صورت پرداخت نکردن مالیات، ممکن است مجازات حبس در کشور آلمان داشته باشید.